Отворете Editor's Digest безплатно

Рула Халаф, редактор на Financial Times, избира любимите си истории в този седмичен бюлетин.

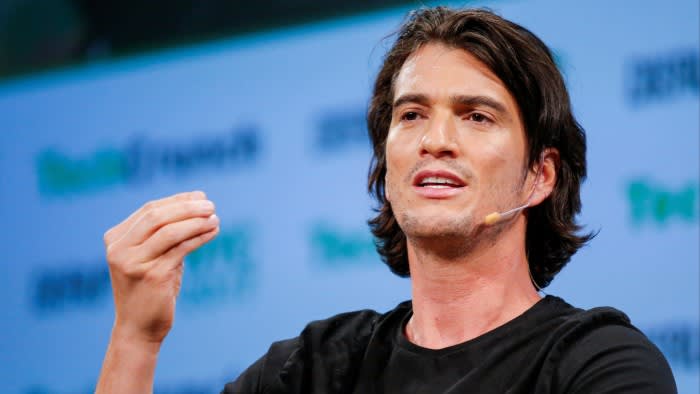

Съоснователят на WeWork Адам Нойман е направил условна оферта на стойност близо 600 милиона долара за фалиралата съвместна работа компания, която той ръководи до 2019 г., според трима души, запознати с въпроса.

Flow, новата фирма за недвижими имоти на Neumann, потвърди офертата в понеделник, като каза, че „консорциум от шест финансови партньори – чиято самоличност е известна на WeWork и нейните съветници – е направил потенциална оферта“ преди две седмици.

Нойман, който подаде оставка като главен изпълнителен директор на WeWork през 2019 г., от месеци ухажва потенциални инвеститори, за да финансира усилията си да си върне контрола върху компанията. Но Флоу не уточни кой освен бизнесмена се е съгласил да се намеси.

Third Point, хедж фонд от Ню Йорк, който Нойман описа в писмо до WeWork миналия месец като „партньор“, не участва, според хора, запознати с въпроса. BauPost, друга инвестиционна група, която е водила дискусии с Neumann, също не е участвала, казаха хора, запознати с компанията.

Двама души, запознати с въпроса, казаха, че Нюман все още не е подписал споразумение за неразкриване. Той обаче каза, че в допълнение към приблизително 600 милиона долара, които предлага за закупуването на WeWork, той също ще инвестира стотици милиони долари в компанията, добавиха те.

„WeWork е изключителна компания и не е изненадващо, че редовно получаваме писма за интерес от трети страни“, се казва в изявление на компанията. „Нашият борд на директорите и съветниците преглеждат тези подходи в обичайния курс, за да гарантират, че винаги действаме в най-добрия дългосрочен интерес на компанията.“

Съвместната работна група, която обяви фалит през ноември, преговаря с кредиторите, за да излезе с план за излизане от Глава 11. Въпреки предложенията на Нойман през последните месеци, WeWork няма план за продажба. себе си.

Нойман изпрати писмо до WeWork през февруари, заявявайки, че си „партнира“ с Third Point на Daniel Loeb в опит да купи компанията. Хедж фондът обаче каза пред Financial Times по това време, че е имал „само предварителни разговори“ с Neumann и Flaw относно WeWork и „не се е ангажирал да участва в каквато и да е сделка“.

Всяка оферта, направена от Newman, трябва да бъде приемлива за кредиторите, които ще могат да поемат контрола върху компанията, след като излезе от фалит. Те вярват, че стойността на компанията ще зависи до голяма степен от отстъпките, които WeWork може да получи от наемодателите, както и от това колко места в крайна сметка ще реши да затвори, за да контролира разходите си, докато приключи процедурата по несъстоятелност.

Междувременно други групи с дълбоки джобове проучват финансовото състояние на WeWork и все още могат да направят свои собствени оферти за закупуване на компанията.

The Wall Street Journal първи съобщи за първоначалната оферта на Neumann за закупуване на WeWork.

„Тотален фен на Twitter. Нежно очарователен почитател на бекона. Сертифициран специалист по интернет.“

More Stories

Nasdaq и S&P 500 водят до спад пред разочароващите печалби на Nvidia

MTA и полицията на Ню Йорк започват репресии срещу автобусните маршрути заради „откровено“ укриване на таксите

Българският министър на земеделието участва в Международния форум за биологично земеделие в Словения